证券之星消息 上交所公开资料显示,10月17日,北京海博思创科技股份有限公司上会通过,公司符合发行条件、上市条件和信息披露要求。公司拟登陆科创板,保荐机构为中泰证券。

上市委会议现场问询的主要问题有两点:

1.请发行人代表结合公司研发投入、储能系统集成核心技术形成及应用成效、关键零部件外采等,说明储能系统集成技术是否为行业通用成熟技术,相较可比公司技术先进性的具体体现。

2.请发行人代表:结合公司所在行业市场发展空间和竞争格局、在手订单以及主要竞争对手的技术、成本、市场渠道优劣势等,说明公司是否存在经营业绩大幅波动的风险;(2)结合公司资产负债率和经营活动现金流情况,说明是否存在流动性风险,是否影响持续经营能力,相关风险是否已充分披露。

从主营业务来看:

海博思创是国内领先的电化学储能系统解决方案与技术服务提供商,专注于电化学储能系统的研发、生产、销售,为传统发电、新能源发电、智能电网、终端电力用户等源-网-荷全链条行业客户提供全系列储能系统产品,提供储能系统一站式整体解决方案。报告期内,发行人亦为新能源工程机械和新能源汽车领域的客户提供动力电池系统产品。

从业绩来看:

海博思创近年来业绩呈现爆发式增长,营收从2021年的8.38亿元增长至2023年的69.82亿元,年均复合增长率达到188.67%;净利润也实现了指数级增长,从2021年的1529.47万元增至2023年的5.78亿元,三年间翻了37倍。2024年上半年,公司实现营收36.87亿元,归母净利润2.82亿元,增速趋于平稳。

不过公司盈利能力近年来有所下滑,毛利率方面,2021年-2024年上半年,海博思创毛利率分别为24.8%、23.05%、20%和19%,呈不断下滑趋势。公司表示,主要系国内储能系统市场价格下行所致,但发行人的毛利率下降幅度低于国内市场储能系统价格下降幅度。

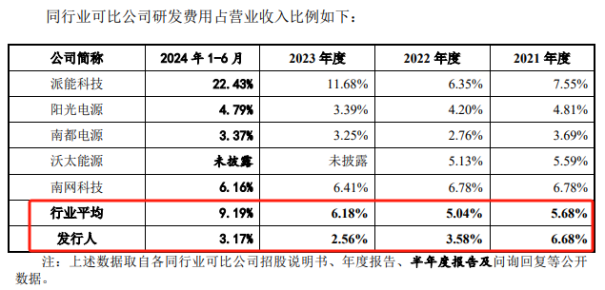

此外要注意的是,作为一家拟登录科创板的企业,海博思创研发费用率逐年走低。2021年-2023年,海博思创研发费用分别为0.56万元、0.94亿元和1.79亿元,占营业收入比重的6.68%、3.58%和2.56%,研发费用率越来越低,2024上半年回升至3.17%,但依旧远低于同行可比公司9.19%的平均值。

从募集资金用途来看:

海博思创此次拟发行4443.25万股,募集资金约7.83亿元,分别用于年产2GWh储能系统生产建设项目、储能系统研发及产业化项目(1.64亿元)、数字智能化实验室建设项目(1.22亿元)、营销及售后服务网络建设项目(4691.48万元)、补充流动资金(1.5亿元)。

风险提示方面,海博思创在招股书中提示:

第一,电化学储能系统产品价格下降的风险。CNESA统计数据显示,储能系统行业含税中标均价从2023年1月的1.52元/Wh下降至2024年6月的0.74元/Wh。报告期内,发行人电化学储能系统产品销售价格分别为1.07元/Wh、1.16元/Wh、1.11元/Wh和0.81元/Wh,2023年以来也呈现下降趋势。

第二,客户集中度较高的风险。报告期内,发行人向前五大客户的销售收入金额分别占当期发行人营业收入的比例分别为78.16%、83.70%、74.37%和58.43%。若未来与主要电力、储能相关客户的合作关系发生不利变化,或主要客户订单需求减少,将可能对发行人经营产生不利影响。

第三,关联交易的风险。报告期内,发行人向关联方销售的金额分别为2.03亿元、8.04亿元、9.89亿元和1.27亿元,占营业收入的比例分别为24.22%、30.61%、14.16%和3.46%。若未来公司与关联方持续加大业务合作规模,则公司向关联方采购、关联方销售的交易金额存在进一步增加的可能性。

第四,经营业绩存在季节性波动风险。最近三年,发行人主营业务收入呈现一定的季节性特征,下半年收入占当期主营业务收入的比重分别为77.19%、66.85%以及57.58%,主要原因在于主营业务下游终端客户主要包括电网企业、电厂企业和相关配套企业,其具有严格的计划采购制度,预算约束较强,储能系统行业整体装机规模下半年居多。

免责声明:该文章系本站转载,旨在为读者提供更多信息资讯。所涉内容不构成投资、消费建议,仅供读者参考。