摩根大通利润“狂飙”52%

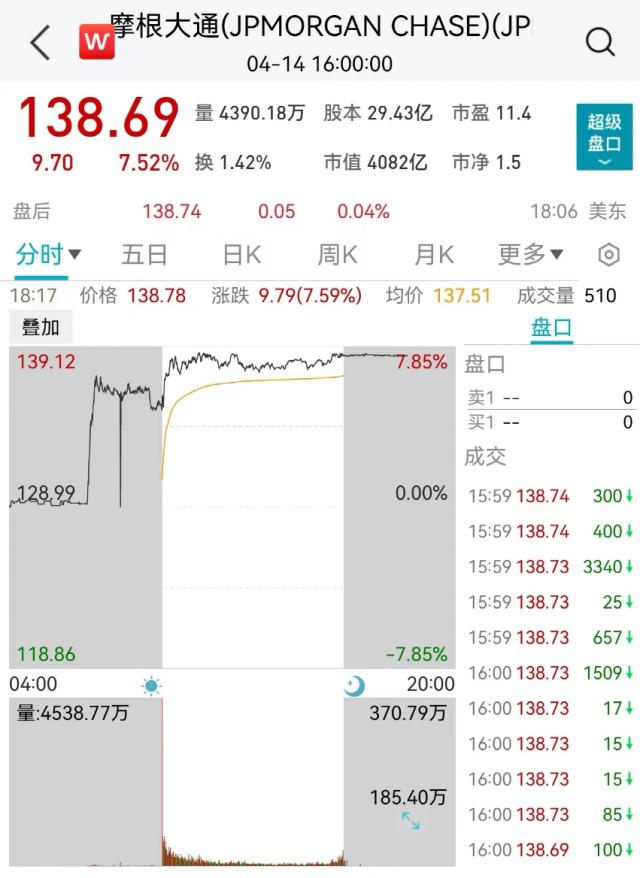

股价大涨7.6%

摩根大通第一季度净利息收入飙升49%,推动利润同比增长52%,涨幅超预期。公司股价收涨7.6%,创下自2020年11月以来的最大单日涨幅。

摩根大通第一季度业绩大幅超出预期,提振了整个行业的乐观情绪。

摩根大通利润较上年同期增长52%,至126亿美元,合每股4.10美元,远高于市场普遍预期。华尔街的普遍预期是该行将盈利102亿美元,合每股3.41美元。营收为创纪录的383亿美元,较上年同期增长25%,超过362亿美元的预期。

业绩如此强劲,主要是因为在美联储加息的推动下,摩根大通净利息收入较去年增长49%,至209亿美元。

该行表示,现在预计今年全年将达约810亿美元。1月的预测为730亿美元。存款较去年底增长2%。

摩根大通首席执行官杰米·戴蒙周五在声明中表示,美国经济继续保持总体健康——消费者仍在消费,资产负债表强劲,企业状况良好。他同时表示:“然而,我们过去一年一直关注的阴云仍在眼前,银行业动荡加剧了这些风险。”

银行股业绩优于预期

股价领涨标普500成分股

周五,摩根大通同时领涨道指及标普500成分股。银行股占据标普500成分股涨幅三家,摩根大通涨7.52%,花旗涨4.78%,美国银行涨3.38%。

富国银行第一季度营收207.3亿美元,市场预期200.3亿美元;每股收益1.23美元,预期1.14美元;一季度信贷损失拨备12.1亿美元,预期9.19亿美元。

花旗第一季度每股收益2.19美元,市场预期1.7美元;营收214亿美元,预期199.9亿美元;第一季度FICC销售及交易业务收入44.5亿美元,预期40.2亿美元。

贝莱德第一季度营收42.43亿美元,同比降10%,净利润11.57亿美元,同比降19%;每股摊薄收益7.64美元,同比降18%;一季度净流入资金1100亿美元。

银行公布的季度业绩均好于预期,主要受益于美联储的激进加息。为遏制通胀美联储接连加息,高息大幅提升了银行的贷款业务收入。

此外,由于硅谷银行和签名银行的倒闭,大银行成为避风港,从这场风波中获益。在硅谷银行和签名银行倒闭后,摩根大通和其他大型银行在上季度的最后几周获得大量存款流入。这些银行的倒闭可能促使客户将资金转移到更大的银行,这些银行被视为更强大、监管更严格。

不过,鉴于严峻的宏观经济形势,摩根大通将信贷损失拨备增加了23亿美元。信贷损失的冲销净额为11亿美元,而预计贷款损失的准备金总额增加了11亿美元。

富国银行的净冲销5.64亿美元,高于一年前的3.05亿美元;贷款信贷损失拨备137亿美元,同比增加10亿美元。

免责声明:该文章系本站转载,旨在为读者提供更多信息资讯。所涉内容不构成投资、消费建议,仅供读者参考。